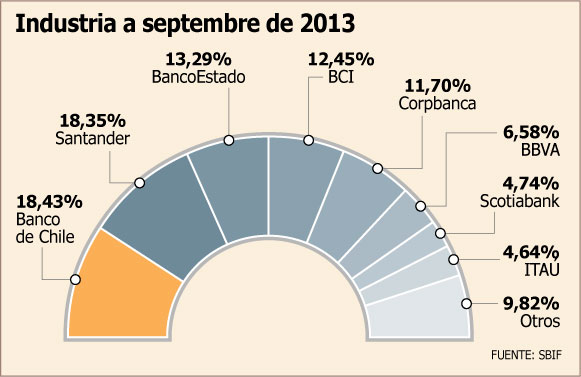

Nuevo actor tras fusión con CorpBanca alcanzaría participación de mercado entre 16% y 24%

BBVA, Itaú y BCI serían los bancos con los que está negociando. De concretarse una fusión con cualquiera de ellos, llegaría a ser al menos el tercer actor más relevante de la industria.

- T+

- T-

CorpBanca confirmó el viernes a la Superintendencia de Valores que “se encuentra analizando, con asistencia de bancos de inversión internacionales, una posible transacción que involucre al banco en una combinación de negocios con operadores bancarios nacionales o extranjeros”.

Además, puntualizó que “la posible transacción se encuentra en etapa de estudio, existiendo expresiones no vinculantes de interés de terceros de carácter preliminar”.

Si bien el documento indica que no se ha definido la estructura de la operación, fuentes conocedoras de las tratativas confirman que la finalidad sería crear una institución financiera regional.

En este ambiente, CorpBanca nuevamente fue una de las acciones más transadas, avanzando 4,47% el viernes.

Los papeles de otros bancos que en el mercado son vistos como los principales candidatos para una fusión mostraron tendencias mixtas. Mientras la acción de BCI avanzó 4,57% los títulos de Itaú en Brasil subieron 1,26%, y los del español cayeron 0,69%, cortando una racha de seis sesiones al alza.

Nuevo escenario

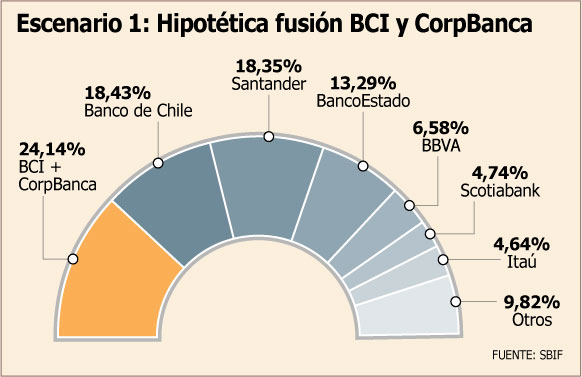

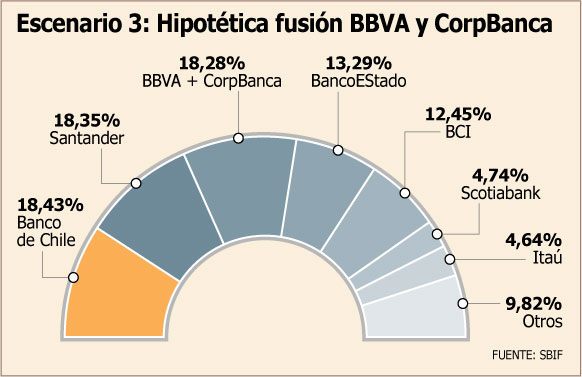

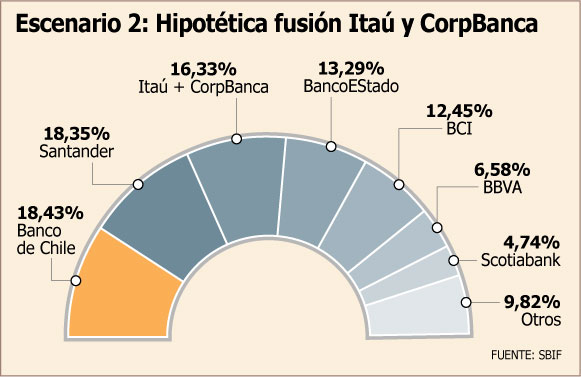

Si CorpBanca eventualmente se fusionara con alguno de los bancos con los que estaría negociando, la entidad resultante sería, al menos, el tercer actor del mercado local con una participación que fluctuaría entre 16% y 24%.

La operación que se vería más difícil sería la fusión de CorpBanca con BCI, ya que de llevarse acabo, el banco resultante sería el actor más relevante del mercado, con una participación de 24,14%, según datos a septiembre de la SBIF.

Por segmentos, la entidad sería líder en colocaciones comerciales, por sobre el Banco de Chile que hoy tiene 18,6% del mercado. Sin embargo, en el negocio de personas no superaría el 21,45% que maneja hoy Santander y quedaría en segundo lugar.

En los otros dos casos alcanzaría el tercer lugar de la industria. De fusionarse con BBVA abarcaría el 18,28% de las colocaciones. En caso de hacerlo con Itaú alcanzaría un 16,33%. En ambos casos sería el primer actor en colocaciones comerciales. No así en personas, que alcanzaría el tercer y cuarto lugar respectivamente.

La Ley General de Bancos indica que en caso de una fusión, la Superintendencia de Bancos (SBIF) deberá pronunciarse cuando una entidad alcanza una participación significativa del mercado.

Expertos advierten que la consolidación de la fusión podría demorar, por lo menos, seis meses.